互联网金融狂潮简史

来源:虎嗅网 发布时间:2017.11.17趣店百亿美金神话,只用了三年。这激起了人们无限的贪欲,也激起一部分人的嫉妒。在高调上市后,迎接罗敏的是众人的指责——做“人血馒头”生意,同时伴随着“不用还钱是罗敏”的调侃。

看到榜样的事迹,业内同仁奔走相告,无不欢呼。裸贷消费贷,终究不如现金贷上岸,小锤一敲,身价百亿,财富神话,行业辉煌,莫过如此。

众安保险、和信贷、拍拍贷就如同机关枪射出的子弹,“嗖嗖”地打在各自的靶心,也打在向往暴富者的心上。融360、乐信也是跃跃欲试,摩拳擦掌, 一副上市势在必得的姿态,跃然呈现在大众面前。

早前,易鑫集团成功登陆港股;据悉昨日晚间,融360也将登陆美股。

然而,这一片繁荣的景象,让我不得不反思。巴菲特的“在别人贪婪时我惶恐,在别人恐惧时我贪婪”的观念、邓普顿的“逆向投资”理论、索罗斯的“反身性”理论、霍华德马斯克的“钟摆”理论,无一不让人警惕起来。

回归事物本原,仔细研究实际情况,才是良策。因此很有必要了解情况,做一番调查,再谈谈这次互联网金融上市狂潮。

先抛出结论:目前的互金公司去美股上市,获得顶峰超额估值的概率较小了,但是现在仍然是一个不错的窗口期。

直白点说,比如A公司,内在价值100亿,一般公司会在经济转好业绩回升时,选择上市,企业会获得更高的估值,比如120亿。如果市场情况不同,假设在市场最乐观的时候上市,或许会获得150亿的估值。

对公司而言,就是募集的资金更多;对创始人而言,就是自己持有的股票更加值钱。

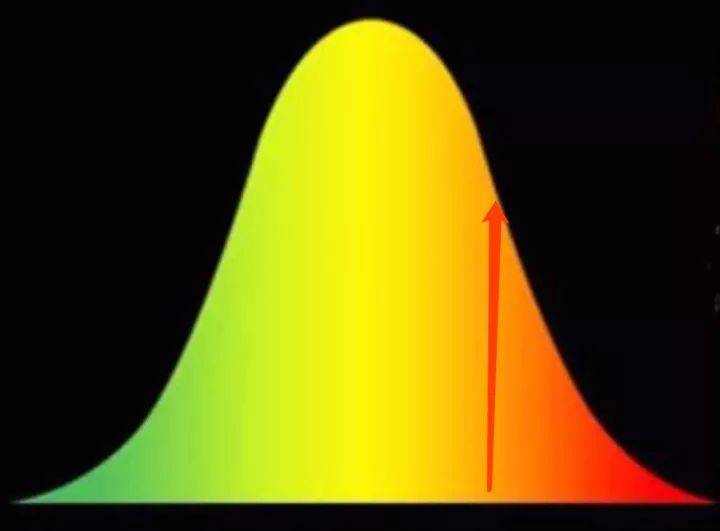

而以当前的情况,A公司若再去上市融资,大概率只能获得120亿估值而非150亿估值,这里用“钟形曲线”来描述:

曲线图代表估值高低,现在的情况,大致处于红线区域。

划重点:

1.简要梳理前两次互金狂潮

2.这一次互金狂潮的三个基本问题

3.一轮经济周期中,财务杠杆、经营杠杆和预期杠杆,分别是如何影响估值的

4.最后的判断

回顾前两次狂潮

大概在2014年的一期《郎眼看财经》栏目里(对,没错,就是那个声名狼藉的郎咸平),我接触到互联网金融,虽然那时候余额宝火热,但我并没朝这个方向进行关注与研究。

直到2015年元旦,参与朋友网贷创业当中(充当所谓分析师角色),互金里这前前后后一些事,就懂了一点点,这里简单梳理一下,前两次互联网金融浪潮迭起时,一些标志性的事件:

(一)

2013年前后,互金行业创业热潮开始,P2P、众筹接连登场。也就是在那年6月,诞生了“余额宝”这款奠定蚂蚁金服行业地位的产品,从此支付宝在移动浪潮中,成为国民App,也为后来蚂蚁金服打下了流量基础。这也是第一波浪潮巅峰的标志。

如果你去数数,当下还不错的互金企业,如团贷网、有利网、点融网、积木盒子等等,很多都是那个时候诞生的。

也是那个时候,互联网金融,开始走入少数人视野,成为好猎者的“猎物”,偶尔也成为话题争议热点,“江南愤青”也在那个时候逐渐成名,史称“互金元年”。

(二)

2015年春节以后,在中国特色牛市推动下,互金创业成为香饽饽。那段时间,可以说是整个市场最为活跃的时候,融资新闻、B轮C轮,刷遍朋友圈,各企业也是一副要“改造银行、改造金融、改造人们理财习惯”的驾驶。

不知道大家是否还记得多伦股份(600696 )这家上市公司?当时仅凭一纸公告改名“匹凸匹”(P2P),便在资本市场连续获得多个涨停。

市场癫狂,可见一斑。

随着六月股灾来临,监管层对互金,连下五道“金牌令”,才把失去控制的大火,控制下来。也正是这一年,互金这个原本小众的行业,进入寻常百姓人家,成为隔壁王叔们茶余饭后的谈资,史称“网贷之春”。

然而,随着e租宝案件发生,掀起了P2P网贷行业风暴。但也正是这两次狂潮,奠定了今天的盛世。

互金第三次狂潮,震撼来袭

最近行业迎来了第三次狂潮,在趣店“百亿美金、不用还钱、人血馒头”成为国民争议焦点后达到顶峰。虽然行业反思讨伐之声不绝于耳,却道上市好时光,正如当下东风盛,更多公司选择扎堆上市。

行业有多热闹,相信大家也感受到了。同样,校园贷的乐信开始大规模撒钱,互金行业的自媒体人,最近可是大赚特赚啊。

互金行业,原本是个苦行业,总是伴随跑路、骗局、裸贷等等一系列负面,从业者则总是辛苦地考虑流量、风险、审核、坏账,原本改造银行的梦想,也逐渐消失了。

上面简单回顾了一下前两次狂潮,不是描述历史本身,而是通过过去的狂潮,来分析当下的三个问题:互金第三次狂潮是否不一样?现阶段是狂潮的哪一个阶段?它还会持续多久?

这三个问题,我只能回答前两个。

我比较相信“很多东西,尤其是经济变化、股市短期升跌,经济前景是没法预测的”。

类似“牛市还能有多久的”的第三个问题,就好比一个摆动中的经济钟摆,人们是无法判断什么时候会经济转向。

虽然如此,但我们可以通过观察周围人的动静,事件当下的情况,去大致判断我们当前的经济环境处于什么位置。

繁荣——崩溃的经济周期,是永远存在的。想想毛主席当年回答黄炎培的“跳出历史的周期律”问题,再想想如今,或许你们就有答案了。

因此,可以断定,这一次互联金融狂潮,没什么不一样,转向是一定会发生的,崩溃也一定会到,只是不知道会是什么时候。

三种估值杠杆

企业在估值的时候,经常会被高估或低估。原因就在于存在某些因素,会产生杠杆效应,放大会缩小企业的内在价值。

找个通俗的例子谈谈。大家都知道,炒股的时候,通过杠杆,可以进行收益的放大或者缩小,也会导致亏损的加大或减少。

但是有一点没法改变,那就是你的的收益率。你借的钱,也是你的本金,不是别人的,只不过你借了要还。所以实质是,你炒股的收益率,是不变的。除此之外,你借入资金,还可能导致爆仓,但是单纯买股票不会出现这种事,因此你的风险是加大了。

同样,在公司估值中,也是类似的。我们假设存在某一个特定的内在价值。这个价值我们没法直接证明或观察到,但它却能被我们感知,就如同薛定谔的猫一样,它是客观存在的。

但是企业,有杠杆就不一样了。

分为三种杠杆:

财务杠杆对估值的影响

财务杠杆,就是企业对固定负债的利用程度。

假如你是卖鸡蛋灌饼的,你做鸡蛋灌饼的装备,是找别人借50万买的,期限为一年,年利息为10%。

现在呢,假设你一年收入100万,各种成本为94万,不算利息利润为6万;那么你最后交完5万的利息,净利润就是1万。

现在,我们假设,央行大规模放水,各种疯狂印钞票,导致市场资金很多,最终资金的利率很低,这时你可以用5%的利率借到50万。

若明年你的鸡蛋灌饼生意依然没什么起色,所以不算利息,你的利润还是6万,但是由于利率降低了,最后交完利率后,你的净收入就会增加到2.5万。

现在就是体现了财务杠杆效应,也就说,你利用50万的负债,在业绩没有起色的时候,利润增加了2.5万。

营业情况不变,但是你的净利润同比增长150%啊。

这时候你就可以说,看看我家鸡蛋灌饼店,今年挣得多。这时候,你会以同样的价格卖掉店铺吗?

说不定,你今年挣得多,有多余的钱,明年请一个漂亮妹子给你招揽生意。这样你的业务就更好了,继而挣更多的钱,这就是“反身性理论”的大致内涵。

所以企业估值就上去了,这就是财务杠杆对估值的影响。

经营杠杆对估值的影响

经营杠杆,就是对企业对固定资产的利用程度。

同样是刚刚那个例子,我们把50万的借款,改为50万的固定资产,分两年计提折旧,但是没有负债。

不算折旧前,扣除各种成本,假设你今年100万收入,利润为30万,那么你在扣去固定资产折旧1年25万后,你的净利润就是5万了。

假设明年收入增加到150万,同样的变动成本率,扣除折旧前,你的利润150*(1-70/100)=45万,扣除折旧后,你的净利润就是20万。

你算一下,你的收入增加了50%,而你的利润大增300%。

这就是经营杠杆的威力。它的实质,就是平均分摊到每个鸡蛋灌饼上的固定成本变少了,最后导致利润的变化幅度,远大于收入的变化幅度。

那么问题来了,你愿意以比去年高50%价格,卖掉企业吗?显然不可能。

必须提价,这就是经营杠杆对估值的影响。

预期杠杆对估值的影响

给公司估值,本质就是预估企业的未来现金流折现值。

预期杠杆一般会体现在牛市的后半段,这时候人们都很乐观,觉得自己很有钱,收入也高,消费能力强,所以愿意给予前景好的企业高估值。

想想2000年的估值泡沫,不说市盈率,很多都是市销率,看销售情况而定。而且市销率可以达到100。

这就是预期杠杆对企业估值影响。

总结一下:

一般当经济进入危机时候,政府做的第一件事情,就是印钞票或者放水,各种刺激政策。比如2008年的四万亿计划、美帝的宽松货币政策,就是让资金成本降下来。

从企业角度讲,第一波收益的就是高财务杠杆企业,率先走出经济低谷,例如地产和金融股(后面有专门分析趣店作为金融股的影响)。

并且由于这类股票存在强大的“反身性”,金融股价高,那么交易对手会比较信任它,要求的保证金就会减少,这样就更会刺激业务本身的发展。

第二波就是高经营杠杆股票,由于经济的联动效应,率先走出低谷的金融地产股,就会带领整个经济高速发展。

由于营收变化一点,而最后挣钱的利润却像爆炸似的,整体经济进入狂欢期。

第三波就是预期估值杠杆,由于持续的数据爆表,人们认为经济会一直繁荣下去。

就像历次危机前一样,集体癫狂,失去理性。最后则由于企业生产能力过剩,产品卖不出去,于是经济开始凋敝,例如1929年经济大萧条。

我记得上小学时,看到西方资本家把牛奶倒进河水里,还觉得资本家好傻。后来看到任志强说,把“多余的房子炸掉”的言论,本质都是这样思维。

最后的判断

在处于哪个阶段也是可以判断的,但需要通过大量观察,了解周边的情况并据此分析判断。

一般而言,当经济不景气时,政府之手会发挥积极的货币政策(就是多印钱、多撒钱的意思),让整个经济里头,流动资金变多。

这时候,由于到处都是钱,也就意味着,钱的“价格”不贵(利率很低)。从微观经营的企业来说,此时,大量借钱的企业,要交付的利息就变少了,于是开始出现成本降低的情况,并随着利率进一步降低,即便销售没有好转,利润也会大幅度好转。

企业的“财务杠杆”发挥作用了。也就说,同样负债,随着利率降低,率先触底反弹的是高财务杠杆企业。在相同规模下,企业随着利率的降低而呈现利润暴涨的情况。

这个时候,公司就会获得很高的估值。为什么呢?因为你挣钱多啊。这点尤其是在金融、地产类型的股票中,尤为明显。

最近大半年哪几只股票最牛?无疑是恒大和融创,十倍股说的就是这类房地产企业,金融行业也是类似。

为什么呢?这类企业高负债,随着利率降低,财务费用大规模下降(金融行业是业务成本),由于财务杠杆的存在,业绩随即出现大规模反弹,而且力度比降低的那点成本高很多(否则就不会叫杠杆了)。

回到互金行业,趣店、拍拍贷、众安保险、融360、和信贷能够短时间内飞奔上市,就是得益于他们现阶段成本的大幅度降低。

以趣店为例,根据招股说明书介绍,他们的资金来源于相关合作机构,随着市场大幅度放水、印钞票,趣店从合作者手中,获取资金的成本降低了。

简单说,趣店就是个“二级资金批发商”,从银行等金融机构一级市场,大规模采购“资金”,然后“零售卖给”借款人,从中赚取“资金”这种产品的差价。

现在趣店业绩之所以爆表,主要原因就是因为“大规模采购‘资金’”很便宜。此外,由于遍地都是资金,低质量借贷者随处都可以弄到钱,还掉欠款,最终导致得到了完整“收入”(其实就是借贷者还款)。

一方面,趣店的“资金的销售收入”没有问题,趣店“资金单价”,并没有降低,说明产品没降价。另一方面则是产品成本大幅度降低(批发购买大规模“资金”),如果在相同人数情况下,收入不变,成本减少,就会直接导致利润大增。

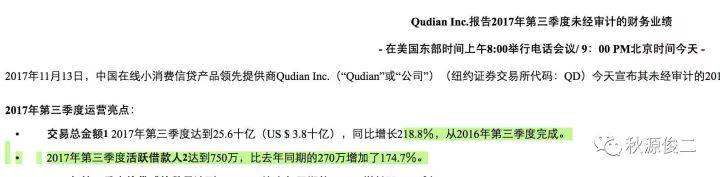

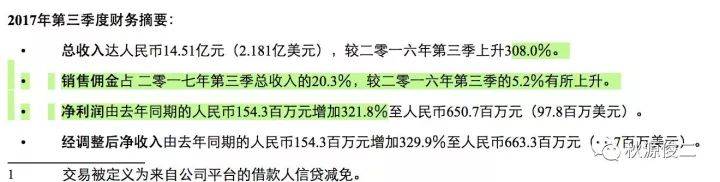

反映在趣店的财务报表上,就是下面做记号的地方,数字会变大:

所谓“融资收入”,就是“资金这种产品”卖货所产生的差价,这时会变多。在趣店的财务报表上,就是收入会大大增加。

除此之外,这类企业还有一个特点——反身性,就是说盈利越多,那么别人会越发相信它,导致资金成本进一步降低,从而盈利进一步提高。

分析到这里,也就明白了为什么这段时间,趣店业绩会忽然起飞。其实你只要看看借款人数、这个季度贷款额度多少,就可以判断这种产品销售量的变化。

这才是实质的通过销售产品的数据:

而差价,就是所谓的总收入:

通过财务杠杆,收入情况被放大。

所谓的收入增幅高达308.0%,是在杠杆的左右下完成的,实际“资金作为产品的销售”,是增加了218.8%。虽然这数据也很夸张,但别忘了杠杆在放大。

(上面的分析,只是帮助你理解实际业务,理解业务的本质,财务报表分析,分析的不是数据,而是业务。)

那么,这种爆发性的业绩,会持续多久呢?

首先,大家要想明白的是,股东这个群体,他们喜欢什么样的公司。毫无疑问是高增长,高利润的公司。

尤其是高增长,任何企业一旦不达标,就会被资本的鞭子抽打。资本也最喜欢高增长的公司。

我们通过上面的分析,已经知道了存在销售业务层面的财务杠杆。但是这层杠杆,只是来源于资金作为一种产品,购买成本的下降,并不是因为业务本身改善了带来的结果。

简单说,当银行间一级货币市场,利率降低到不能在低了(总不可能为负),待资金成本有了下限后,资金作为产品,它的价格不再大幅度下降。。

此时,这个公司的发展速度,在一个经济周期中,就达到了利用杠杆的顶峰。

当市场由于放水,让财务杠杆企业先行盘活金融地产类公司后,由于带动效应,整个经济开始转向。高经营杠杆类企业,销售量逐渐增加,这类企业开始发挥威力。

拥有经营杠杆的企业,如制造业,由于大量固定成本,销量增加1%而实际利润或许就达到2%。于是业绩回升,尤其是利润,获得超额利润增长;金融地产股,则逐渐褪色,开始转变为靠实际业绩提升利润。具体到趣店的例子,则是凭借业务“资金这种产品卖得更多”,实现利润增长。

最近一个月前,大约是茅台,这类经营杠杆类企业开始出现业绩大爆发,股价大涨。

还有一个经营杠杆比较明显就是船运行业,固定资产多啊,最近开始扭亏为盈了。

看看时间,你就明白了。

(以前读资料的时候,有一个人讲述过自己选“中国远洋”这只十倍股经历,所以对航运行业特别有印象。)

茅台业绩本身就好,稍微增加一点销量,由于较大的经营杠杆,业绩就上去了;中远海控这种企业,也是吃经营杠杆,居然开始扭亏为盈了,这也就说明了整个经济周期中,我们开始步入繁荣期了。

说这么多,我只是想分析告诉大家,互金企业,尤其是那些吃财务杠杆的裸贷、消费贷、现金贷,巅峰时期的超额增长,已经过去了。

但是这个巅峰,还没有彻底消退。毕竟目前没有看到经营杠杆类企业全面业绩爆发,只有少部分龙头开始业绩爆发,像中远海控这类更吃周期,更加经营杠杆的,也才刚刚扭亏为盈。说具体点,营业杠杆还没有到巅峰时刻,还差一点火候。

大家必须明白,财务报表的数据是滞后指标,会晚3到6个月。在这之后将没有超额增长,恢复普通增长。如果行业平稳落地,将获得普通估值。而这对于互金上市公司而言,是不能接受的。

总的来说,互金企业利用财务杠杆获得超额收益、超额增长的好日子,快走完了。目前正处于能获得超高估值的好日子的后半段,错过了就没了。

最后咱们来验证一下上面的分析。由于国内经济已开始走向繁荣,央行已经改变了原来的各种放水、印钞票的政策,也就是资金成本开始收紧。

我们知道,平稳经济下:M2速度大概等于GDP的实际增速+通货膨胀率。

十月份我国M2的速度在8.8%,而根据周小川的行业预测,我国下半年GDP在7%左右,当下CPI同比上涨1.9%,PPI同比上涨6.9%。

这说明资金紧张起来了,也就说说明财务杠杆的紧缩要开始体现了。但财务报表的反应,会慢3到6个月。

看看最近M2的发行情况:

很明显在十月份,M2已经触底反弹了,由于资金开始进一步收紧。更因为这资金的提价已经有一段时间了。

最近,一本财经的《“资金荒”来袭:消费金融“弹尽粮绝”,资金成本暴涨5%》谈到了资金成本的问题。从趣店的角度看,就是成本上升,接下来财务杠杆对估值提升的效果已经没了,必须靠业绩实打实地提升。

但是这个传导有时间成本,就是财务报表本身是滞后指标。除此之外,孙宏斌早前也有过类似的言论,说资金很紧张,如下截图:

始终要明白,财务报表,是滞后指标。

这个狂潮会持续多久,或许很快,尤其是业绩不稳的情况,但可以知道的是,这个估值buff快没了。

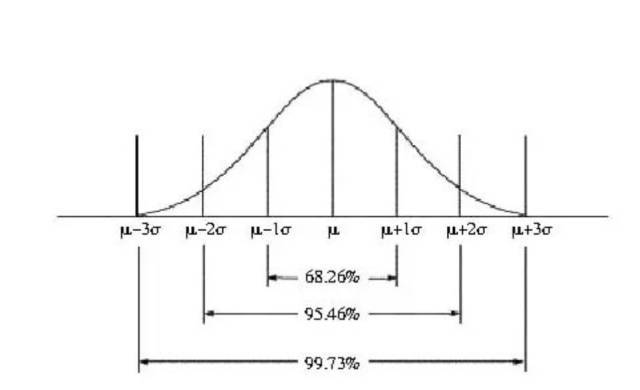

还是喜欢以图片说事:

目前处在(μ+1α,μ+2 α)区间,基本快没了。